产品功能

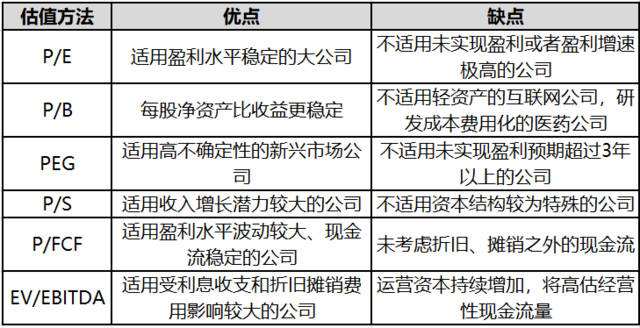

企业估值依据企业不同的商业模式其估值方法也是有很大的区别的。重资产型企业(如传统制造业),一般以净资产估值方法为主,盈利估值方式为辅;轻资产型企业(服务业),一般以盈利估值方式为主,净资产估值方式为辅;互联网企业,一般以用户数、点击率和市场份额为远景考量,新兴行业和高科技企业,一般以市场份额为远景考量,估值方式皆适合以市销率为主。由此可见,常用的估值方法无非是市盈率、市销率及PEG估值法等。

本官网企业估值平台主要核心功能:市盈率估值法,市销率估值法,PEG估值法,EV估值法,现金流贴现法。

1、市盈率估值法

市盈率(earnings multiple,即P/E ratio)也称“本益比”、“股价收益比率”或“市价盈利比率”。 其优点是以每股收益来衡量盈利能力,是较为常见决定投资价值的因素,实证研究显示市盈率差异与长期平均股票回报差异具有显著关联等。而其缺点便是净利润波动较为剧烈,且受多种因素影响,导致市盈率指标不稳定,容易被管理层操纵等。

2、市销率估值法

市销率( Price-to-sale,即PS), PS=总市值÷主营业务收入或者PS=股价÷每股销售额。市销率越低,说明该公司股票目前的投资价值越大。 其优点是市销率对于经营亏损的公司依旧适用;与每股收益和账面价值不同,销售收入往往难以被操纵或扭曲;市销率不像市盈率那样波动剧烈;实证研究显示市销率的差异与长期平均股票回报差异显著相关。其缺点便是高额的销售收入并不一定意味着高额的营业利润;市销率未反应不同公司之间的成本结构差异;尽管不像利润那样容易被扭曲,但销售收入的确认方式仍可能扭曲销售预测等。

3、PEG估值法

PEG=市盈率/净利润增长率。PEG不同于PE估值。PE仅仅反映了某企业当前价值,而PEG则把企业当前的价值和其未来的成长联系了起来 。比如一家企业当前的市盈率为20倍,其未来5年的预期每股收益复合增长率为20%,那么这只股票的PEG就是1。当PEG等于1时,表明市场赋予这只股票的估值可以充分反映其未来业绩的成长性。相对于未来,我们能判断其价值是否被高估了。

4、EV估值法

EV/EBIT是一个明显优于PE的估值工具。PE实际上等于企业的市值除以净利润。而市值只不过是企业的一部分而已。EV/EBIT就解决了这个问题。EV指的是企业价值,企业价值不仅仅考虑了股东,还考虑到了债权人。这是把企业当作一个整体来看待,从而避免了PE的问题。另外,PE由于没有考虑到资本结构,所以很多时候即使是处于同一行业的两家公司可能也无法直接对比。而EBIT是息税前利润,剔除掉资本结构对公司利润的影响,从而更具有可比性。

5、现金流贴现估值法

现金流贴现估值法(DCF)用自由现金流替代股利。公司自由现金流为美国学者拉巴波特提出,基本概念为公司产生的、在满足了再投资需求之后剩余的、不影响公司持续发展前提下的、可供公司资本供应者(即各种利益要求人,包括股东、债权人)分配的现金。

Enterprise Valuation企业估值平台